El Banco Central de la República Dominicana (BCRD) informó este lunes que redujo su tasa de interés de política monetaria (TPM) en 25 puntos básicos, disminuyéndola de 6.75 �.50 % anual.

Asimismo, la tasa de la facilidad permanente de expansión de liquidez (Repos a 1 día) pasa de 7.25 �.00 % anual, mientras que la tasa de depósitos remunerados (Overnight) se reduce de 5.25 �.00 % anual.

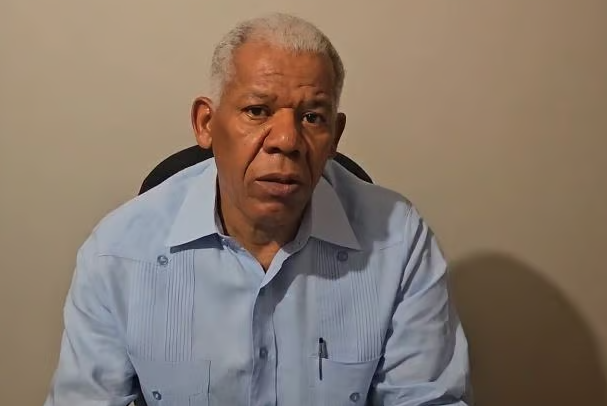

Tras este anuncio el economista Juan del Rosario explicó que esta disminución se traduce en efectos positivos por la tasa de interés de nuevos financiamientos que serán más bajos.

“Los bancos nunca te llaman para bajarte la tasa sino que generalmente está cerrada a 2 y 3 años, entonces los nuevos préstamos pueden ir a una tasa menor”, indicó.

Mientras, que “el efecto negativo que tiene es que los precios de los bienes y servicios que te afectan a todos lo que tú consumes, podrían aumentar”.

“Cuando el banco reduce la tasa de política monetaria lo que está haciendo es indirectamente promoviendo un aumento de la cantidad de dinero que circula en la economía, cuando aumenta la cantidad de dinero que circula en la economía, entonces la demanda de bienes y servicios se incrementa y eso se traduce en un aumento de los precios internos”, explicó.

El financista entiende además que “si bien es cierto que con esa medida se puede lograr estimular la demanda y el consumo privado de las familias, no es menos cierto que eso puede tener un efecto colateral , que es el del aumento de los precios de los bienes y servicios”.

Para Del Rosario “existe la posibilidad de que esa reducción en la tasa de política monetaria se traduzca en un aumento de precios al final de la economía, lo cual se sumaría a lo que se produce cada año y es que los precios tienden a aumentar porque el alza de bienes y servicios aumenta por el tema de las navidades”.

“La reducción de la tasa de política monetaria de 6,75 a 6,50 como forma de estimular al consumo conjuntamente con un aumento en el tipo de cambio por encima del 60 por un podrían traducirse al final de año en un aumento de precio de la economía lo cual pudiera estar afectando la de compra de la familia dominicana”, añadió.

“Con tasas bajas eso es un atractivo para que la gente comience a adquirir bienes y servicios y a demandarlo entonces cuando tú demandas mucho en un mercado y hay poca oferta los precios suben”, concluyó.

Aumenta la tasa de interés bancaria, a pesar de reducción en la tasa del Banco Central

El economista Haivanjoe Ng Cortiñas advirtió sobre una desconexión entre las decisiones del Banco Central y los efectos reales en el sistema bancario.

Según el experto, a pesar de que el Banco Central de la República Dominicana redujo su tasa de interés monetaria desde un 8.5% en junio de 2033 hasta un 6.5% en la actualidad, las tasas de interés que aplican los bancos comerciales han seguido subiendo, en lugar de disminuir.

“Desde que el Banco Central comenzó a bajar su tasa de interés monetaria en junio de 2033, de un 8.5% a un 8.0%, esperando una reducción en la tasa de interés de los bancos, está tasa no se ha reducido, ya que en junio de 2023 erra de un 12.41% y ahora es de un 15.47%, es decir, ha aumentado más de 3 puntos porcentuales, en vez de disminuir, que era el propósito”, explicó Ng Cortiñas.

“Ante el efecto nulo de la reducción en la tasa monetaria del Banco Central hacia la baja de las tasas de los bancos, quiere decir que los usuarios del crédito bancario no se han beneficiado con préstamos a un menor costo, muestra de la ineficaz que ha sido el mecanismo de transmisión”, añadió.

Este aumento, según el economista, revela que los usuarios de créditos bancarios, como tarjetas de crédito, préstamos hipotecarios y préstamos comerciales, no han recibido los beneficios esperados de la reducción de la tasa del Banco Central.

“El Banco Central tiene el desafío de lograr que la tasa de interés de los bancos baje, pues mientras tanto los usuarios de las tarjetas de crédito, de los préstamos hipotecarios, de los préstamos a vehículo y cualquier otro préstamo comercial o productivo no tendrán ningún beneficio de un dinero más barato al tomar prestado, lo que puede perjudicar a la demanda”, afirmó.

Para Ng Cortiñas, el panorama a corto plazo no es alentador.

“No tengo expectativas de que la tasa de interés bancaria baje y beneficie a los usuarios del crédito, especialmente ante la inminente reforma fiscal, que está generando incertidumbre en las decisiones económicas del mercado”, afirmó.